Puede que aún no sean omnipresentes y que las ventajas cotidianas que empezarán a ofrecer no sean perceptibles, pero las tecnologías automatizadas en la industria del automóvil están empezando a alcanzar la mayoría de edad. El sector del robotaxi está empezando a ver más implantaciones comerciales a pequeña escala. Los camiones autónomos están en la cúspide del uso en el mundo real, y las tecnologías de sensores de última generación se están desplegando en vehículos que están a la venta. Este artículo recoge algunos de los avances e hitos más interesantes del último año y hace predicciones sobre lo que puede venir el año que viene.

Los servicios de Robotaxis empiezan a funcionar

La mayor noticia de este año en el mundo de los robotaxis es la puesta en marcha de servicios comerciales en San Francisco. Se trata de un hito importante para el que el sector lleva tiempo trabajando, pero por desgracia no es tan emocionante como parece en un principio.

Cruise fue la empresa que llegó primero a este punto en San Francisco. Su viaje ha sido bastante largo y está plagado de otros éxitos menores. Comenzó en octubre de 2020, cuando el Departamento de Vehículos Motorizados de California concedió a Cruise un permiso de pruebas sin conductor. Esto significaba que podía hacer funcionar los vehículos sin nadie a bordo, ni siquiera un conductor de prueba. En junio de 2021, se le dio permiso para empezar a ofrecer viajes a los ciudadanos de San Francisco sin un conductor de seguridad a bordo. Se trataba de viajes gratuitos y sin clientes de pago, una distinción importante. El gran paso llegó en septiembre de 2021, cuando tanto Waymo como Cruise obtuvieron un «permiso de despliegue sin conductor». La parte final del rompecabezas sería obtener el permiso para operar un servicio comercial de la Comisión de Servicios Públicos de California, que se concedió a Cruise en junio de 2022.

La gente puede pensar que ya puede llegar a San Francisco y subirse a un robotaxi sin conductor sin pensárselo dos veces. Aunque esto puede ser cierto sobre el papel, en la práctica es bastante limitado. Sólo se permite el uso de 30 vehículos, de una flota de Cruise de aproximadamente 150 vehículos*. Los vehículos están limitados a 50 km/h, el servicio sólo puede funcionar entre las 10 de la noche y las 6 de la mañana, y sólo puede utilizarse una pequeña parte de la ciudad: no es la revolución del transporte que se esperaba, pero es un paso en la buena dirección.

Cruise espera demostrar su competencia y ampliar sus parámetros de prueba en los próximos meses y años. Sin embargo, quizá la verdadera pregunta sea: ¿qué ha sido de Waymo?

Waymo ha estado a la cabeza de la carrera de los vehículos autónomos durante algunos años, pero en 2021 esto cambió. IDTechEx utiliza una métrica llamada «millas por desconexión» para evaluar el progreso y la madurez de los actores de los coches autónomos. La métrica es el número de millas que un jugador como Waymo completa en un año dividido por el número de veces que un conductor de seguridad debe intervenir con el sistema autónomo, retomando el control. En la práctica, esto sugiere el número medio de kilómetros que un vehículo autónomo puede completar antes de encontrarse con una situación que podría no ser capaz de resolver. Los dos gráficos siguientes muestran cómo Waymo ha pasado de ser el líder en kilómetros por desconexión a ocupar el séptimo lugar.

El descenso de rendimiento de Waymo se produjo cuando intensificó sus pruebas en San Francisco, mientras que anteriormente había favorecido entornos menos desafiantes, más suburbanos. IDTechEx sospecha que este descenso en el rendimiento podría estar relacionado con el hecho de que Cruise había iniciado un servicio limitado en San Francisco. Sin embargo, Waymo está estudiando la posibilidad de desplegarlo en Los Ángeles, donde la red de carreteras es algo más favorable a los robotaxis que en San Francisco.

Además de la caída en su propia clasificación, la reducción del rendimiento de Waymo de casi 30.000 millas por desconexión a poco menos de 8.000 tiene un efecto en cadena en la industria. IDTechEx utiliza el rendimiento medio de los tres principales actores para evaluar la evolución del sector. Desde 2015, esta cifra ha crecido de forma exponencial y previsible. Con el retroceso de Waymo en 2021, la media de los tres primeros no ha crecido como se esperaba. Como resultado, es probable que el calendario de nuevos despliegues se retrase un poco. Con suerte, Waymo puede volver a la pista este año, e IDTechEx espera ver otro año de crecimiento significativo al evaluar la métrica de nuevo en la primavera de 2023.

Fuera de Estados Unidos, China también ha intensificado el despliegue de robotaxis autónomos. Baidu, Pony.ai y AutoX han realizado progresos significativos. Baidu y Pony.ai realizan importantes pruebas en Pekín y, al igual que Cruise y Waymo, cuentan con servicios comerciales limitados de robotaxi. Baidu y Pony.ai obtuvieron permiso para poner en marcha un servicio de robotaxi sin conductor al volante en abril de este año, con un pequeño inconveniente. Sus servicios deben seguir contando con la presencia de un supervisor en el vehículo, presumiblemente sentado en el asiento del copiloto. También estarán restringidos a un número determinado de coches, horas de funcionamiento y geocercas. Baidu podrá utilizar diez coches entre las 10 de la mañana y las 4 de la tarde, mientras que Pony.ai sólo podrá utilizar cuatro coches entre las 9 y las 5 de la tarde, ambos en un área de 23,1 millas cuadradas. AutoX lleva más de un año ampliando su servicio de robotaxi en Shenzhen y ahora tiene un área de servicio casi tres veces mayor que la de Baidu y Pony.ai en Pekín, con 65 millas cuadradas.

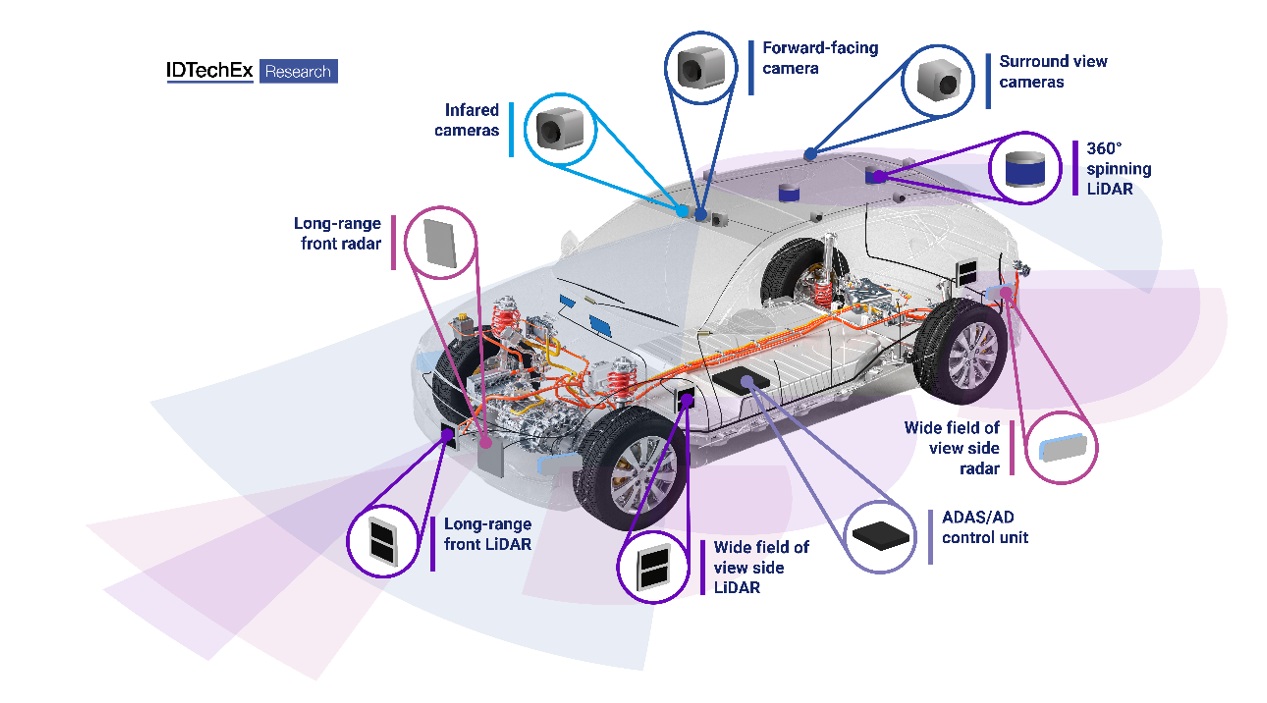

Se puede encontrar más información sobre el mercado de robotaxi, junto con el mercado de vehículos autónomos de propiedad privada, en el informe completo de IDTechEx, «Autos autónomos, robotaxis y sensores 2022-2042». El informe también prevé la demanda de sensores para automóviles por diferentes niveles SAE de automatización y ofrece una visión general de los últimos desarrollos de sensores.

Los Roboshuttles luchan por afianzarse

Esta nueva y emocionante solución de movilidad para el futuro se está convirtiendo rápidamente en algo no tan nuevo, no tan emocionante y posiblemente pronto confinado a la historia. El concepto de un futuro impulsado por los robobuses es que estos pequeños vehículos compartidos podrán funcionar de forma más flexible que un autobús. Así, ofrecerán rutas más diversas y algunos funcionarán bajo demanda.

Estos vehículos surgieron hace décadas, pero se limitaban a circular por carreteras aisladas con sistemas de guiado integrados. Desde un punto de vista funcional, eran comparables a un tren autónomo muy barato pero lento y con una capacidad muy limitada. La versión moderna de carretera abierta existe desde principios de la década de 2010. Las pioneras en este sector son EasyMile y Navya, dos empresas francesas con vehículos similares y una financiación de unos 100 millones de euros cada una. A lo largo de los años, han suministrado unos 200 vehículos cada una a diferentes empresas, agencias de transporte y otros agentes de la movilidad interesados en probar la tecnología. El problema es que, tras muchos años de pruebas, no parece que estén cerca de desplegar un servicio comercial de robobuses totalmente desarrollado. Más preocupante aún es que el interés por estos vehículos parece estar en declive, y el número de empresas que trabajan activamente en ellos parece haber tocado techo. Esta fue una de las principales conclusiones del informe de IDTechEx sobre vehículos autónomos pesados, que puede verse en la siguiente figura. Algunas empresas importantes, como Local Motors, se han visto obligadas a cerrar sus puertas, mientras que otras, como Continental y Bosch, han mostrado conceptos en el pasado, pero luego han guardado silencio sobre el tema.

No solo está disminuyendo el número de empresas activas, sino que también hay evidencia que sugiere que algunos jugadores clave podrían estar luchando. Navya’s es un líder en la industria, pero sus ventas han estado disminuyendo desde 2018. Sin duda, parte de esto se atribuye a la pandemia mundial de COVID-19, pero eso no explicaría la caída en 2019, y se esperaría cierta recuperación a estas alturas. Puede que en los resultados financieros de 2022 se note que esto ya ha ocurrido para los roboshuttles, pero IDTechEx espera que el declive continúe.

IDTechEx cree que estos vehículos tienen importantes obstáculos y defectos fundamentales que deben superarse para que prosperen.

Los Roboshuttles compartirán con los robotaxis el reto de demostrar que la tecnología autónoma está lo bastante madura como para confiarles la vida de sus pasajeros. Además, también tienen que enfrentarse a normativas más fundamentales que regulan lo que constituye un vehículo apto para circular por carretera. Es el problema de la homologación. El problema es que, en la mayoría de las regiones, un vehículo necesita una larga lista de características y criterios técnicos para ser homologado. Esta lista incluye cosas como cinturones de seguridad, un número mínimo de ruedas, frenos, luces, etc. – cosas que hacen que los coches sean seguros. Sin embargo, los roboshuttles tienden a carecer de algunas características clave de esta lista, ya que han sido diseñados desde cero para no tener conductor. Las omisiones más obvias serían el volante, los mandos de los pedales, los espejos retrovisores y el velocímetro. Esto crea fricción. Aunque la tecnología autónoma pudiera homologarse al 100% hoy en día, es probable que las normas de circulación siguieran prohibiendo el uso comercial de estos vehículos. Sin embargo, IDTechEx está viendo avances en este campo. La empresa Nuro, especializada en entregas sin conductor, ha estado presionando para que se introduzcan cambios que permitan a sus vehículos sin conductor circular por carretera. Uno de los resultados es que la NHTSA ha modificado recientemente la normativa para que los vehículos sin conductor que no transporten personas no necesiten cinturones de seguridad ni airbags. Un avance. Sin embargo, esto no es más que un pequeño paso hacia la comercialización de vehículos de reparto de mercancías sin conductor en Estados Unidos. IDTechEx teme que aún quede mucho camino por recorrer para que los roboshuttles consigan todos los cambios legislativos que necesitan.

A pesar del pesimismo pragmático de los párrafos anteriores, aún queda algo de esperanza para los roboshuttles. Dos actividades clave que IDTechEx señalaría como razones para ser optimistas son las intenciones de Cruise con el Origin y la adquisición de «2getthere» por parte de ZF. Cruise es uno de los líderes en la carrera de los robotaxis y forma parte de General Motors. Su concepto original es una mezcla entre robotaxi y roboshuttle. Se parece a un roboshuttle, pero tiene un habitáculo cómodo para seis personas en lugar de una cabina utilitaria para el transporte de masas. También está diseñado para circular a toda velocidad por autopista, en lugar de a la velocidad de peatón de la mayoría de los roboshuttles. Pero estas diferencias son irrelevantes. Lo importante es que GM tiene el ácaro y la influencia necesarios para influir en la NHTSA y conseguir los cambios que necesita para comercializar el Origin con su diseño no convencional y no homologado.

Además, está en condiciones de aumentar la producción cuando finalmente obtenga el visto bueno. También ayuda el hecho de que Cruise es posiblemente el más maduro y exitoso de los actores del robotaxi, quizás intercambiando golpes con Waymo de Alphabet. ZF no tiene el mismo ácaro e influencia que GM, pero es un proveedor líder de primer nivel con capacidades de producción e ingresos de decenas de miles de millones. En 2019 adquirió 2getthere, un fabricante de roboshuttle que lleva muchos años trabajando en soluciones fuera de la vía pública. En ese momento, las dificultades de los roboshuttles serían bien conocidas, por lo que esta habría sido una apuesta calculada de ZF, una que probablemente piensan que tiene futuro.

En el informe de IDTechEx, «Vehículos autónomos de servicio pesado 2023-2043: camiones, autobuses y lanzaderas automáticas», se ofrece una cobertura y un análisis exhaustivos de la industria de los roboshuttles, junto con perfiles en profundidad de los principales actores. Este informe también cubre los autobuses autónomos y los camiones autónomos. Se completa con previsiones de venta de unidades, previsiones de ingresos y previsiones de radares, cámaras y LiDAR para la autonomía de los vehículos pesados.

Camiones autónomos, los nuevos juggernauts de los vehículos automatizados

Los camiones autónomos se han convertido rápidamente en una de las perspectivas autónomas más interesantes del último año. Uno de los principales avances e hitos en este campo se produjo en diciembre del año pasado, cuando el líder del sector, TuSimple, completó un viaje de 130 km por Arizona con la cabina vacía y sin intervención humana.

La razón para entusiasmarse es que se dan todas las condiciones para que esta industria explote en los próximos años. En primer lugar, existe una escasez apreciable y conocida de conductores en Estados Unidos, Europa y China. Esto se debe a varios factores, los principales de los cuales son: el envejecimiento de la población de conductores sin la necesaria reserva de sustitutos, el crecimiento masivo del comercio electrónico y la necesidad de más transporte de mercancías por carretera. En segundo lugar, existe un importante solapamiento entre la capacidad de la tecnología autónoma actual y las exigencias del entorno en el que operarán los vehículos. Los primeros despliegues se realizarán probablemente entre centros de distribución separados por grandes extensiones de carreteras interestatales. Esto elimina muchos de los escenarios más difíciles para los vehículos autónomos, como peatones, señales de stop, giros a la izquierda sin protección, giros a la derecha con semáforo en rojo y otras situaciones que dependen del juicio humano. Por último, los camiones autónomos pueden suponer un aumento significativo de la productividad. Los humanos tardan varios días en completar muchos de los trayectos a través de Estados Unidos debido a los límites de tiempo de conducción diarios. Los vehículos autónomos no estarán sujetos a esto y tienen el potencial de reducir a la mitad el tiempo de entrega en trayectos de más de cierta distancia. Es necesario aumentar la capacidad de la flota, algo que podrían hacer los camiones sin conductor. El ámbito del diseño operativo está al alcance de lo que pueden conseguir las tecnologías autónomas, y existe la perspectiva de un aumento significativo de la productividad por camión con autonomía. Parece que las estrellas se están alineando a favor de los camiones autónomos, e IDTechEx espera que en los próximos uno o dos años se anuncien las primeras rutas comerciales sin conductor.

El informe de IDTechEx «Vehículos autónomos de servicio pesado 2023-2043: camiones, autobuses y lanzaderas automáticas» ofrece una visión completa del mercado de los camiones autónomos y de sus principales actores. Este informe también proporciona una previsión a 20 años de las ventas de unidades, ingresos y componentes autónomos clave para la industria de vehículos pesados autónomos.

Otro año apasionante para los radares de automoción

La gran novedad en el mundo de los radares de automoción es que los vehículos de consumo empezaron a comercializarse con radares de imagen 4D de nueva generación a principios de este año. Los radares de imagen 4D aumentan considerablemente el rendimiento respecto a la generación anterior, con una resolución 16 veces mayor*. Los proveedores de primer nivel convencionales lo consiguen utilizando cuatro chips de radar en lugar del chip único de los modelos actuales. Para el consumidor, esto se traducirá en funciones ADAS más fluidas y eficaces, que mejorarán su experiencia y, lo que es más importante, mejorarán la funcionalidad de funciones de seguridad como el frenado automático de emergencia. Hasta ahora, los vehículos equipados con radares de imagen 4D son el BMX iX, que utiliza el modelo ARS540 de Continental, y el Feifan R7 chino, que utiliza un modelo de ZF.

Al margen de la cadena de suministro convencional, algunas empresas de nueva creación están cada vez más cerca de desplegar sus radares de imagen 4D de nueva generación, ¡con una tecnología aún más emocionante! Pueden considerarse la próxima generación, más allá de los que Continental y ZF suministran en la actualidad. Los más interesantes para IDTechEx son Arbe, con sede en Israel, y Uhnder, con sede en Texas. Mientras que los grandes fabricantes están adoptando tecnologías CMOS de silicio con un tamaño de transistor de 40-45 nm, estas nuevas empresas se están adelantando con un proceso de 22 nm en el caso de Arbe y de 28 nm en el de Uhnder. El menor tamaño de los transistores permite concentrar más potencial de imagen en un chip más pequeño, con resultados increíbles. Uhnder puede obtener la misma resolución con un chip que Continental y ZF con cuatro, mientras que Arbe multiplica por 10 la resolución de Uhnder, Continental y ZF.

Estas ganancias de rendimiento son fantásticas, pero las start-ups necesitan establecer una ruta hacia la producción y el despliegue, y afortunadamente lo han hecho. En octubre de 2022, Arbe anunció su asociación con Veoneer, que tiene previsto desarrollar radares utilizando el diseño de referencia de Arbe. Veoneer afirma que su objetivo es tener listas versiones de preproducción de estos nuevos radares de imagen 2K 4D para mediados de 2023. Uhnder, sin embargo, va a entrar en el mercado incluso antes. Su chip de radar será comercializado por el proveedor de primer nivel Magna con el nombre de producto Icon. El Icon se instalará en el próximo Fisker Ocean, cuyas primeras entregas están previstas para noviembre de 2022.

Los radares de imágenes en 4D son un gran paso adelante en el desarrollo de las funciones autónomas de los vehículos de consumo. Sin embargo, también está llegando otra tecnología que lleva años anunciándose como revolucionaria, pero que ha sido demasiado cara. El LiDAR ha alcanzado por fin un precio que permite a los fabricantes de equipos originales empezar a integrarlo, y este año se ha producido una avalancha de anuncios de adopción de modelos. 2023 podría ser el año del LiDAR.

«Radar automotriz 2022-2042» ofrece una visión completa del mercado de radares para vehículos ADAS (sistemas avanzados de asistencia al conductor) y AD (conducción automatizada). Se identifican, analizan y prevén tendencias tecnológicas clave como la tecnología de semiconductores, la frecuencia de funcionamiento y los radares con un elevado número de canales para un periodo de 20 años.

*aquí, la resolución se utiliza como una versión simplificada del recuento de canales virtuales, los radares actuales tienen 12, ZF, Continental y Uhnder tienen 192, y Arbe tiene 2.000. El número de canales virtuales no está directamente relacionado con la resolución, ya que también influyen otros factores.

Tendencias en LiDAR para automóviles

LiDAR no es una tecnología nueva. No es tan antigua como el radar, pero puede sorprender saber que existe desde los años sesenta. Las primeras versiones eran sencillas y se utilizaban inicialmente para aplicaciones de medición de distancias en el sector aeroespacial y de defensa. A medida que aumentaban el desarrollo y las aplicaciones, el LiDAR fue adquiriendo la capacidad de medir ángulos, velocidad y producir mapas 3D detallados, pero el equipo era costoso. Las ventajas para la automoción quedaron claras en la década de 2000. Podía ofrecer las capacidades del radar con una resolución mucho mayor. Sin embargo, hasta hace poco era demasiado caro para su adopción generalizada en la industria del automóvil.

El último año parece haber sido un punto de inflexión para el LiDAR, con cada vez más fabricantes de equipos originales anunciando modelos que irán equipados con él. Volvo utilizará Luminar junto con el fabricante chino SAIC. Continental y Denso equipan Toyotas y Lexus. El Audi A8 lleva Valeo, al igual que algunos Mercedes. BMW ha elegido Innoviz, al igual que Volkswagen, y la lista continúa. Hasta ahora, estos ejemplos se refieren principalmente a vehículos de gama alta; sin embargo, la industria del automóvil tiene un efecto de goteo bien demostrado, en el que las tecnologías insignia se extienden por los puntos de precio a lo largo de un periodo de 5 a 15 años. Con la atención que la industria automovilística presta actualmente a la seguridad y las ventajas que promete el LiDAR, este efecto de goteo podría parecerse más a un chorro/flujo/corriente/cascada que a un goteo.

Para obtener más información sobre la evaluación comparativa de tecnologías, la exploración de oportunidades de negocio, el seguimiento de las actividades de los actores y el análisis de mercado, consulte el informe de IDTechEx «Lidar 2023-2033: tecnologías, jugadores, mercados y pronósticos».

Tres predicciones para 2023

Con toda la emoción del año pasado y las promesas para el futuro, he aquí tres predicciones de IDTechEx para 2023.

Expansión del servicio de robotaxi: Ya hay un pequeño puñado de servicios de robotaxi en línea en Estados Unidos. El año que viene crecerá. Es improbable que se incorporen muchas ciudades nuevas; sólo unas pocas lo harán, pero crecerán los servicios en las ciudades existentes, sobre todo Cruise en San Francisco, que será un servicio clave al que habrá que seguir la pista.

El transporte autónomo comercial sin conductor entrará en fase de prueba: IDTechEx cree que en 2023 se pondrán en marcha las primeras rutas comerciales de camiones autónomos sin conductor al volante. Es probable que se empiece con una sola ruta, quizá de Tucson a Phoenix, como ha demostrado TuSimple. Sin embargo, IDTechEx cree que un puñado de rutas y empresas estarán en línea a finales del próximo año.

Más vehículos de nivel tres en Europa gracias a un radar y un LiDAR de mayor rendimiento: hasta ahora, solo había un verdadero coche de nivel tres en el mercado*, el Mercedes Clase S. Sin embargo, su funcionalidad de nivel tres solo podía utilizarse en Alemania. Sin embargo, su funcionalidad de nivel tres sólo podía utilizarse en Alemania. IDTechEx cree que el año que viene más fabricantes de equipos originales intentarán implantar vehículos de nivel tres, como BMW, Stellantis y quizá más modelos de Mercedes. Además, es probable que el Reino Unido y algunos países europeos permitan el uso del nivel tres en sus carreteras. En Alemania, es posible que el límite de velocidad del nivel tres pase de 60 km/h a 130 km/h gracias a un cambio normativo de la CEPE que entrará en vigor en enero. El nivel tres en EE.UU. y China es más difícil de predecir, ya que los órganos de gobierno pertinentes no han sido tan comunicativos o transparentes como la CEPE en cuanto a un plan para hacerlo realidad. Estas regiones cuentan con algunos de los fabricantes de equipos originales más pioneros, que han ampliado los límites de lo posible y están presionando para que se establezca una mayor regulación en torno a los despliegues de mayor nivel de automatización. IDTechEx no cree que pase mucho tiempo antes de que también se produzcan despliegues en estas regiones.

En general, hay mucho que esperar en el mundo de la automoción de cara a 2023. En IDTechEx, el equipo de movilidad del futuro seguirá de cerca todos los avances y ofrecerá análisis más detallados en futuros informes y contenidos del portal.

*El Honda Legend también obtuvo la homologación de nivel 3 en Japón, pero sólo se fabricaron 100 unidades.